几天回吐几个月收益?为啥有的基金总是涨得慢、跌得快?

近来市场震荡频频,基民的心情也随之上下起伏。今日市场回调明显,A股又再度跌上了热搜……

有不少小伙伴问挖掘基:为什么我的基金总是上涨如抽丝、下跌如山崩,感觉几天就能把好几个月的收益跌完?

事实上,即便投资者确实选到了一只长期能大涨的牛基,感觉基金净值“涨得慢、跌得快”也是一种很常见的经历。

#1

涨跌带来的体验并不对称,让我们更容易关注下跌

这里的不对称体现在以下两方面。

一是数量关系上的不对称。

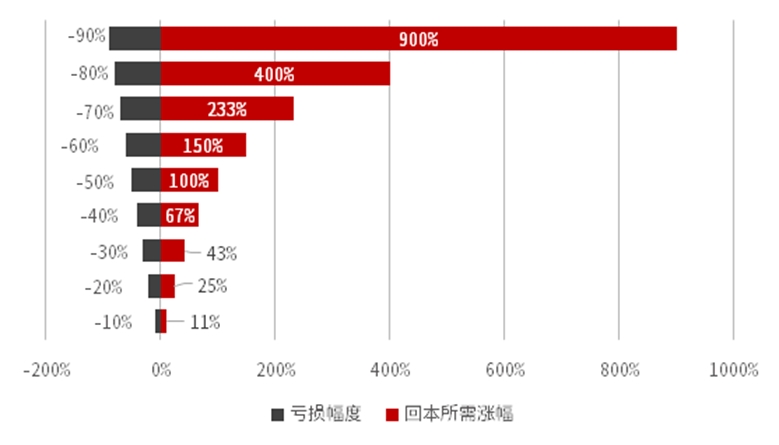

先来回答一个问题:本金不变,下跌50%,要涨多少才能回本?

答案是100%,不是50%。

也就是说,基金净值从0.5元涨到1元,需要上涨100%,而从1元跌到0.5元,则只是下跌50%。同样是0.5元的净值差异,却因为基数的不同让涨跌的幅度大相径庭。

如下图所示,同样涨跌幅带来的影响并不对称,更易引发上涨乏力的体感。

图:不同回撤回本所需涨幅

细数公募基金历史上排名靠前的“十倍基”,从最大回撤来看,它们无一不是挺过“腰斩”在风雨的历练中成长起来的。

图:公募基金成立以来收益率前20名

回撤50%是什么概念呢?

净值上涨100%,好不容易实现了翻倍,但来一个50%的回撤,就会回到原地。

对彼时的持有人来说,“涨得慢、跌得快”的体感可以说是达到了极致,对基金的失望程度也不言而喻。然而,这种体感虽然真实,却未必正确。

看上去“涨得慢、跌得快”并没有改变这些优质资产的投资价值,从后视镜的角度来看,反而又是给了我们一次“上车”的机会。

“十倍基”在波折中向上的净值曲线,以及成立以来超过15%甚至可达20%的年化收益率,就是最好的证明。

拉长时间周期,每一次令人感到绝望的至暗时刻,不过就是历史长河中的小小波澜。

只不过,彼时的投资者尚不知情。

二是心理体验上的不对称。

由于损失厌恶心理的存在,投资者在面对盈利和亏损时展现出来的风险偏好是不同的,面对损失的痛苦感要大大超过面对获得的快乐感。

来玩个小游戏:假设投掷一枚均匀的硬币,正面为赢,反面为输。如果赢了可以获得5万元,输了则失去5万元。

从统计学意义来看,这个测试输赢的可能性都是50%,就是说这个游戏的结果期望值为零,理应是公平的。然而,行为金融学家通过大量实验发现,多数人不愿意玩这个游戏。

但如果我们把规则改为:正面可以获得10万元,反面失去5万元。此时,大部分人都变得愿意参加游戏了。

Why?因为在人性当中,损失带来的痛苦程度大约是同等盈利带来的快乐感受值的2倍,在新的游戏规则下,大家才真正感受到了“快乐和痛苦的期望平衡”。

映射到投资上,当我们做有关收益和损失的决策时,也会表现出不对称性,大涨10%带来的情绪张力可能还抵不过5%大跌的痛苦。正因为人们对损失更为敏感和印象深刻,止损才又被称为“割肉”,因为像割肉一样疼。

因此,即便账户有涨有跌,人们也会更加频繁地关注到下跌,并为损失而痛苦。尽管这是人性使然,但如果最终忍不住割肉,便也真正错过了后期反弹获利的可能。

#2

A股蛰伏震荡是常态,80%的盈利都来自20%的时间

正如凯恩斯所说:“市场持续非理性的时间,总会比你能撑住的时间更长。”这句话在A股更是被体现得淋漓尽致。

作为新兴市场的A股,向来以震荡行情为主,大涨大跌是常态。所以有一句老话叫做:投资要用80%的时间布局、20%的时间收获。

事实的确如此,回溯2004年以来万得偏股混合型基金指数的月度表现,从概率上看:

只有在占比22%的月份里,偏股混合型基金指数的月度涨幅能超过5%,可以让投资者体验到行情的“高光”;

在其余78%的月份中,基金似乎都处于没有什么赚钱效应的弱市;

甚至于在占比24%的月份中,投资者还会因为指数跌幅超过2.5%,承受到几乎能把快乐都“抵消”掉的痛苦。

图:偏股混合型基金指数月度涨跌幅分布

但是,过程的起伏并不能影响优质资产价格长期向上的趋势,无论中间经历了多少波折,投资者的心情又如何在极度乐观和极度悲观中循环往复,最终的结果是:

万得偏股混合型基金指数基日以来累计涨幅超过8.8倍,年化收益率近13%。

回头看,那些蛰伏的“漫长的季节”,正是最适合布局的播种期。

不过,历史经验告诉我们,并不是每个人都有勇气在适宜的时刻播撒种子。因为资本市场的初春时节难免乍暖还寒,接连的颠簸可能会激发人性中对于未知与生俱来的恐惧,让投资者深感“危机四伏”,信心遭遇反复、跌入谷底。

但成功的投资往往是逆人性的,与羊群逆向而行,才能成为最后的赢家。

背后的道理很简单,当某人感觉形势一片大好的时候,绝大多数人也会有相同的预期,于是就不会有人以便宜的价格卖出手上的股票,此时买入资产也会降低安全边际和预期收益率。

相反,如果外界因素短期承压、悲观情绪发酵,反而是一次以便宜的价格入手优质资产的时机。

正如投资大师霍华德·马克斯所说:“在所有人都相信某种东西有风险的时候,他们不愿购买的意愿通常会把价格降低到完全没有风险的地步。”

成功的投资就是要懂得逆向思考,这便是《投资最重要的事》一书中所强调的,优秀投资者应具备的不同于市场的“第二层思维”。

#3

那么,抛开心理因素,基金真的跌得快、涨得慢,还能坚守吗?

在A股愈演愈烈的结构性行情下,我们会发现,如果持仓不在风口,便很容易反弹乏力。

客观来说,市场风格轮动的确长期存在,背后的成因既有长期的宏观经济周期,又有中长期的产业周期,也有相对短期的库存周期,并且还有突发事件带来的情绪影响。

但好机会都是磨出来的,想要长期战胜市场,承受一定的蛰伏、波动和回撤是必要的对价。

当然,这种时候,反而更能凸显定投的价值。挖掘基给大家列举过三个比较极端的定投案例:

①买入后就“蹭蹭”直线上涨;

②买入后经历下跌,随后反弹回本走出标准“V字形”;

③买入后遭遇大跌,反弹后距离前高仍有明显距离。

从直觉出发,情景一的体验无疑是最好的;情景二算是一个标准的“微笑曲线”,可以称得上差强人意;情景三则是最令人抗拒的,让人产生了一种“血本无归”的感觉。

但从数据来看,情景三这类基金的定投收益率却远高于前两类!

Why?因为定投的原理是按部就班的买入,在保持相同投资量的情况下,当基金下跌、净值处于低位时,投资者反而可以用较低的价格买入更多筹码。

第三类基金经历了更多的大风大浪,“低位”够深够久,让坚持定投的投资者收集到足够多且足够便宜的筹码,这些筹码在反弹来临时就带来了惊人的定投收益。

而且,即便最终并未涨回下跌前的高度,甚至距离前高还有“十万八千里”,也不影响收益表现,这也正是定投“微笑曲线”的魅力。如果当初因其跌跌不休而不加思索终止定投,恰是最错误的决定。

所以,当定投出现亏损时,我们首先要做的不是考虑是否暂停,而是审视一下手中的基金,看看其基本面是否有问题。

如果判断下来质地不佳,比如长期跑输基准或与同类相差过大,那可以考虑及时止损或谨慎持有。

而如果是一只长期历史业绩不错,或是重仓行业未来具备发展前景的基金,我们更应该坚持低位定投、越跌越买,用低成本获取更多的筹码,后期迎来反弹时或许能带来意想不到的作用。

离情绪远一些,离理性近一些,短期的交给市场,长期的交给时间。回归投资的本质,坚持做长期正确的事,时间也会站在我们这一边。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

延伸阅读

- 雷神游戏投影F1发布:光学变焦4K、直连Switch,到手价672023-05-24

- 私募渠道卖公募产品基金经理直呼“太卷了”2023-05-24

- 马斯克:人工智能毁灭人类的可能性很小,但绝非不可能2023-05-24

- 报告称98%的新车型兼容CarPlay和AndroidAuto,2023-05-24

- 消息称原百度元宇宙负责人马杰加入李开复创新工场,成立生成式AI公2023-05-24

- 努比亚Z50Ultra手机618最高优惠300元,中兴Axon42023-05-24

- WWDC2023独家外套、AirPodsPro等,Swift学生2023-05-24

- 惠普战X2023笔记本今晚开卖:13代酷睿+2.5K120Hz屏2023-05-24

- 马斯克:今年年底前为特斯拉新工厂敲定选址2023-05-24

- 万代南梦宫MMO游戏《蓝色协议》6月14日正式上线2023-05-24

- 苹果CarKey后台已支持奔驰车型,iPhone和AppleWa2023-05-24

- 原来,工业硅期货是这样交割的!市场关注的细节都在这里2023-05-24

- 金证股份终止购买文华财经股权!近年来有哪些期货软件商成为上市公司2023-05-24

- KTCH16T9便携显示器发布:2.5K120Hz京东方IPS屏2023-05-24

- 金融“活”水润科创观察:支持“真金白银”服务“量体裁衣”2023-05-24